Financieringsmiddelen

De bezittingen financieren we met interne en externe financieringsmiddelen en het werkkapitaal. De interne financieringsmiddelen bestaan uit de reserves, resultaat na bestemming en voorzieningen.

bedragen x € 1 mln. | ||||||

Interne financieringsmiddelen | Werkelijk 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

Algemene reserve | 16 | 18 | 18 | 18 | 19 | 19 |

Bestemmingsreserves | 106 | 112 | 118 | 123 | 128 | 135 |

Resultaat na bestemming | 9 | 0 | 0 | 0 | 0 | 0 |

Voorzieningen | 14 | 17 | 21 | 26 | 32 | 37 |

Totaal | 145 | 147 | 157 | 167 | 179 | 191 |

Tabel Interne financieringsmiddelen

De externe financieringsmiddelen zijn leningen van externe partijen waarover rente wordt betaald. Het werkkapitaal is het verschil tussen de waarde van de voorraden, overlopende activa plus de debiteuren minus de crediteuren en overlopende passiva.

De behoefte aan externe financieringsmiddelen zal volgens de prognoses vanuit de (investerings) begroting stijgen van € 557 miljoen in 2018 naar € 686 miljoen in 2023. De reden voor de stijging van de schuld is gelegen in de investeringsplanning voor de komende jaren. Met name het doorschuiven van niet gerealiseerde (onderwijshuisvesting) investeringen uit de afgelopen jaren drukt op de planning tot en met 2021.

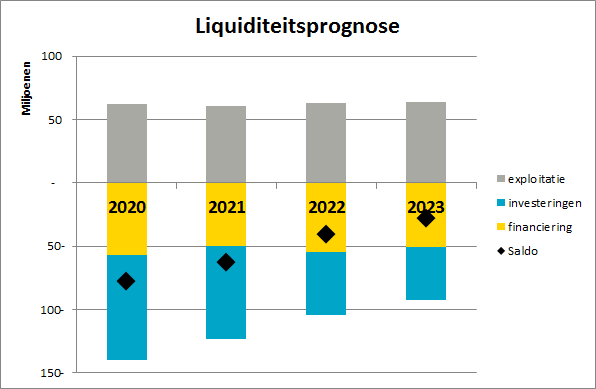

In de onderstaande grafiek is zichtbaar dat vanaf 2022 de financieringsbehoefte voor nieuwe investeringen lager is dan het exploitatieoverschot waardoor de leningenportefeuille met deze planning een daling te zien geeft. Dit is ook zichtbaar in het saldo dat lager is dan de benodigde herfinanciering (kolommen ‘financiering’).

Onderstaande tabel toont de samenstelling en ontwikkeling van de externe financieringsmiddelen uit kort- en langlopende leningen en de omvang van de nog aan te trekken financiering. Het saldo in de grafiek hierboven (cumulatief over de jaren) vertaalt zich in de "prognose nog aan te trekken langlopende schuld" in onderstaande tabel. Het verschil vloeit voort uit het verwachte saldo 2019.

bedragen x € 1 mln. | ||||||

Externe financieringsmiddelen | Werkelijk 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

Kortlopende schuld | 50 | 50 | 50 | 50 | 50 | 50 |

Kortlopende schuld waarvan het renterisico wordt afgedekt met swaps | 82 | 77 | 77 | 72 | 72 | 72 |

Bestaande langlopende schuld | 475 | 497 | 440 | 395 | 339 | 288 |

Prognose nog aan te trekken langlopende schuld | 0 | 24 | 107 | 195 | 276 | 326 |

Totaal | 607 | 648 | 674 | 711 | 737 | 736 |

Tabel Externe financieringsmiddelen

Scenario realistische schuldprognose

In bovenstaande tabel wordt uitgegaan van een volledige realisatie (100%) van de investeringsplanning.

In werkelijkheid zien we, als gevolg van planningsoptimisme, de realisatie achterblijven bij de begroting. Uitgaande van realisatiecijfers voor de investeringsplanning van 75% zullen de totaal benodigde externe financieringsmiddelen oplopen tot maximaal een kleine € 675 miljoen. Met deze realisatiecijfers is in de begrote exploitatielasten rekening gehouden.

Rentelast

Voor de begroting 2020 wordt uitgegaan van een verwachte rente van:

- 1,0% voor de nog aan te trekken langlopende schuld (looptijd 10 jaar)

- 0% voor de nog aan te trekken kortlopende schuld.

Zoals uit de volgende blijkt blijven de rentelasten de komende jaren dalen ondanks de eerst nog stijgende leningenportefeuille. De reden hiervoor is dat Zaanstad aflopende leningen, de komende jaren, tegen een veel lagere rente kan herfinancieren. Ook in deze tabel wordt uitgegaan van een volledige realisatie van de investeringsplanning.

bedragen x € 1 mln. | ||||||

Externe financiering | Werkelijk 2018 | 2019 | 2020 | 2021 | 2022 | 2023 |

Omvang leningenportefeuille | 607 | 648 | 674 | 711 | 737 | 736 |

Rentelast | 13,5 | 11,7 | 10,8 | 10,0 | 10,3 | 10,6 |

Gewogen gemiddelde rente | 2,3% | 2,0% | 1,9% | 1,7% | 1,6% | 1,6% |

Tabel Externe financiering

Renterisicobuffer

Momenteel is er in de huidige begroting nauwelijks of geen buffer om een toekomstige rentestijging te kunnen opvangen. Dat het budget sterk onder druk is komen te staan is te wijten aan:

- De systematiek waarbij achterblijvende investeringen leiden tot lagere rentelasten en -baten. Treasury dekt haar werkelijke rentelasten met de baten uit activering tegen de rekenrente. De rekenrente in de begroting (2,0% in 2020) ligt momenteel nog steeds significant hoger dan de rente waartegen bijvoorbeeld een 10-jaars lening gefinancierd wordt (0,0%). Een en ander leidt ertoe dat bij lagere investeringen de baten sneller dalen dan de werkelijke rentelasten.

- Het feit dat wij voor de werkelijke rentelasten in de begroting reeds uitgaan van 75% realisatie en de rentebaten op 100% meenemen.

Als gevolg van de aanhoudend dalende rente kunnen vanaf 2021 de werkelijke rentelasten weer begroot worden op een volledige realisatie van het MIP.

Aflossingsprofiel / renterisiconorm

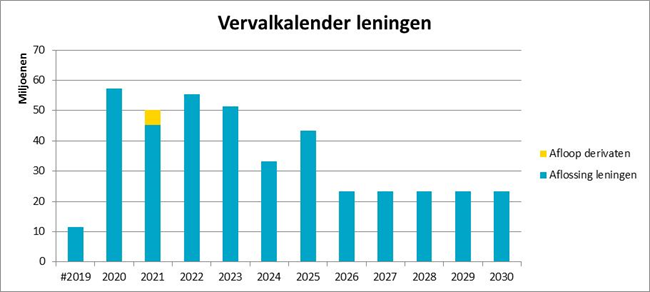

Onderstaande grafiek toont een overzicht van de aflossingen van de totale bestaande langlopende schuld. Hieruit blijkt dat de aflossingsverplichtingen van de bestaande langlopende schuld goed zijn gespreid over de jaren. De renterisiconorm vanuit de wet Fido stelt dat de aflossingsverplichtingen van de bestaande schuld maximaal 20% van de begrotingsomvang bedragen. In Zaanstad is het beleid prudent, gericht op begrenzing van jaarlijkse aflossingen en renteherzieningen tot maximaal 10% van de begrotingsomvang. Een rentestijging van 1% zal tot maximaal 0,1% hogere rentelasten op de begroting leiden. Met een begrotingsomvang van € 565 miljoen in 2020 bedraagt de renterisiconorm € 113 miljoen. Vooral de komende jaren wordt nog geprofiteerd van de lage rente en kan het renterisico op de (middel)lange termijn verder worden gemitigeerd.

Kasgeldlimiet

De kasgeldlimiet beoogt de budgettaire gevolgen van schommelingen in de rente op korte leningen te beheersen. De korte schuld is bedoeld voor de lopende uitgaven en zodoende is de limiet gekoppeld aan het begrotingstotaal. De kasgeldlimiet is vastgesteld op 8,5% van het totaal van de jaarbegroting bij aanvang van het jaar. In 2020 bedraagt de kasgeldlimiet € 48,1 miljoen. De kasgeldlimiet mag maximaal twee kwartalen achtereen overschreden worden. Daarna moeten maatregelen getroffen worden om het kwartaal daarna aan de kasgeldlimiet te voldoen.

Het streven van de gemeente is om de kasgeldlimiet maximaal te benutten. Dit wordt gedaan om het risico te beperken dat na ontvangst van een onverwacht groot bedrag de gemeente tegelijk geld leent en uit moet zetten. Bovendien is historische gezien de korte rente doorgaans lager dan de lange rente.